5 移动平均模型

5.1 移动平均模型的概念

移动平均模型是具有\(q\)步外不相关性质的平稳列的模型; 对于高阶的AR模型, 有些可以用低阶的MA模型更好地描述。 一般的AR模型也可以用高阶MA模型近似。

理论上,AR模型也可以是无穷阶的: \[ X_t = \phi_0 + \sum_{j=1}^\infty \phi_j X_{t-j} + \varepsilon_t . \] 其中\(\{ \phi_j \}\)应绝对可和。 一个特例为 \[ X_t = \phi_0 - \sum_{j=1}^\infty (-\theta_1)^j X_{t-j} + \varepsilon_t . \] 其中\(0 < |\theta| < 1\)。 将模型写成: \[ X_t + \sum_{j=1}^\infty (-\theta_1)^j X_{t-j} = \phi_0 + \varepsilon_t . \tag{*} \] 以\(t-1\)代入,并乘以\(-\theta_1\),有 \[ \sum_{j=1}^\infty (-\theta_1)^j X_{t-j} = -\phi_0 \theta_1 - \theta_1 \varepsilon_{t-1} . \] 代入到(*)式中得 \[ X_t = \phi_0(1+\theta_1) + \varepsilon_t + \theta_1 \varepsilon_{t-1} . \] 这样的模型称为MA(1)模型。

一般地,若\(\{ \varepsilon_t \}\)是零均值独立同分布白噪声, 方差为\(\sigma^2\),\(|\theta_1| < 1\), 令 \[ X_t = \theta_0 + \varepsilon_t + \theta_1 \varepsilon_{t-1} , \] 易见\(\{ X_t \}\)为线性时间序列形式的弱平稳列, 称为MA(1)序列。

类似地,MA(2)序列的模型为 \[ X_t = \theta_0 + \varepsilon_t + \theta_1 \varepsilon_{t-1} + \theta_2 \varepsilon_{t-2} . \]

MA(\(q\))序列的模型为 \[ X_t = \theta_0 + \varepsilon_t + \theta_1 \varepsilon_{t-1} + \dots + \theta_q \varepsilon_{t-q} . \] 此模型也有特征多项式 \[ 1 + \theta_1 z + \dots + \theta_q z^q . \] 特征方程的根称为特征根, 特征根都在单位圆外的条件称为MA模型的可逆条件。 平稳性并不需要特征根的条件。

上面从AR(\(\infty\))导出MA(1)的过程, 实际用了滞后算子的一些运算法则: 设\(P(z)=\sum_{j=0}^\infty \phi_j z^j\)和\(Q(z)=\sum_{j=0}^\infty \theta_j z^j\), \(\sum_{j=0}^\infty |\phi_j| < \infty\), \(\sum_{j=0}^\infty |\theta_j| < \infty\), 则 \[ P(z)Q(z) = R(z) = \sum_{j=0}^\infty r_j z^j , \] 其中 \[ r_j = \sum_{i=0}^j \phi_i \theta_{j-i}, \] 且对弱平稳列\(\{ \xi_t \}\)有 \[ P(B)Q(B) \xi_t = R(B) \xi_t . \]

详见(何书元 2003)§2.1,以及李东风“应用时间序列分析课堂演示”。

5.2 移动平均模型的性质

以MA(1)和MA(2)为例讨论MA序列的性质,一般MA(\(q\))序列类似讨论即可。

5.2.1 平稳性与自相关函数性质

以MA(1)为例。\(X_t = \theta_0 + \varepsilon_t + \theta_1 \varepsilon_{t-1}\), 其中\(\{ \varepsilon_t \}\)是零均值独立同分布白噪声, \(\theta_0\), \(\theta_1\)是任意实数, 平稳性不需要特征根的条件。

易见 \[ E X_t = \theta_0, \ \forall t , \quad \text{Var}(X_t) = \sigma^2(1 + \theta_1^2) = \gamma_0 . \] 而 \[ \gamma_1 = E[(X_t - \theta_0)(X_{t-1}-\theta_0)] = E[(\varepsilon_t + \theta_1 \varepsilon_{t-1}) (\varepsilon_{t-1} + \theta_1 \varepsilon_{t-2})] = \theta_1 E \varepsilon_{t-1}^2 = \sigma^2 \theta_1 . \] 对\(k > 1\)有 \[ \gamma_k = E[(\varepsilon_t + \theta_1 \varepsilon_{t-1}) (\varepsilon_{t-k} + \theta_1 \varepsilon_{t-k-1})] = 0 \ (k>1) . \] 因为\(k>1\),所以\(t-k-1 < t-k < t-1 < t\), 求协方差时均不相关。

所以,对于MA(1)序列,有 \[ \gamma_k = \begin{cases} \sigma^2(1 + \theta_1^2), & k=0, \\ \sigma^2 \theta_1, & k=1, \\ 0, & k>1 . \end{cases} \] 相应地,MA(1)的自相关函数为 \[ \rho_k = \begin{cases} 1, & k=0, \\ \frac{\theta_1}{1 + \theta_1^2}, & k=1, \\ 0, & k>1 . \end{cases} \]

这就验证了MA(1)序列是弱平稳列。 MA(1)的自相关函数在\(k>1\)后为零的性质叫做MA序列的自相关函数截尾性。

对于MA(\(q\))序列 \[ X_t = \theta_0 + \varepsilon_t + \theta_1 \varepsilon_{t-1} + \dots + \theta_q \varepsilon_{t-q} , \] 易见 \[ EX_t = \theta_0, \quad \text{Var}(X_t) = \sigma^2(1 + \theta_1^2 + \dots + \theta_q^2) = \gamma_0 . \] 其自相关函数\(\rho_k\)也满足\(q\)后截尾性, 即\(\rho_{k}=0\), \(\forall k > q\)。 如果\(\theta_q \neq 0\), 则\(\rho_q \neq 0\)。 这样, MA(\(q\))序列的两个时间点的观测\(X_s\)和\(X_t\)当\(|s-t|>q\)时不相关, 代表了一种特殊的“有限记忆”的模型。 MA序列的自相关函数截尾性也是在模型识别和定阶时的重要依据。

5.2.2 可逆性

对MA(1)模型, 当\(|\theta_1|<1\)时, 根据本章开始的推导可得 \[ \varepsilon_t = -\phi_0 + X_t + \sum_{j=1}^\infty (-\theta_1)^j X_{t-j} . \] 其中的级数是可以在a.s.意义和均方意义下收敛的。 这表明新息\(\varepsilon_t\)可以用当前的观测\(X_t\)以及历史观测\(X_{t-j}, j=1,2,\dots\)的线性组合表示, 而且历史观测\(X_{t-j}\)所在时刻离\(t\)时刻越远, 其作用越小。 这种性质叫做模型的可逆性。 MA模型的平稳性不需要可逆性条件, 但是从理论讨论的角度, 可逆的线性时间序列更合理: \(\{ X_t, X_{t-1}, \dots \}\)与\(\{\varepsilon_t, \varepsilon_{t-1}, \dots \}\)可以互相线性表示, 对任意\(t \in \mathbb Z\)成立。

5.3 移动平均模型定阶

MA(\(q\))序列的理论自相关函数\(\rho_k\)在\(q\)后截尾, \(\rho_q\neq 0\), \(\rho_k=0\), \(k>q\)。

在\(\{ X_t \}\)为独立同分布白噪声列的条件下, \(k>0\)的\(\hat\rho_k\)渐近\(\text{N}(0, \frac{1}{T})\)分布, 所以查看ACF图, 最后一个显著不等于零的\(\hat\rho_k\)的位置可以暂定为MA模型的阶。

实际上,如\(\{ X_t \}\)是MA(\(q\))序列, 则对\(k>q\),\(\sqrt{T}\hat\rho_k\)渐近服从正态分布, 渐近均值为零,渐近方差为 \[ 1 + 2\rho_1^2 + \dots + 2\rho_q^2 . \]

也可以用AIC定阶:

\[ \text{AIC}(k) = \ln \hat\sigma_k^2 + \frac{2k}{T} . \] 其中\(\hat\sigma_k^2\)是用MA(\(k\))建模时新息方差的最大似然估计。

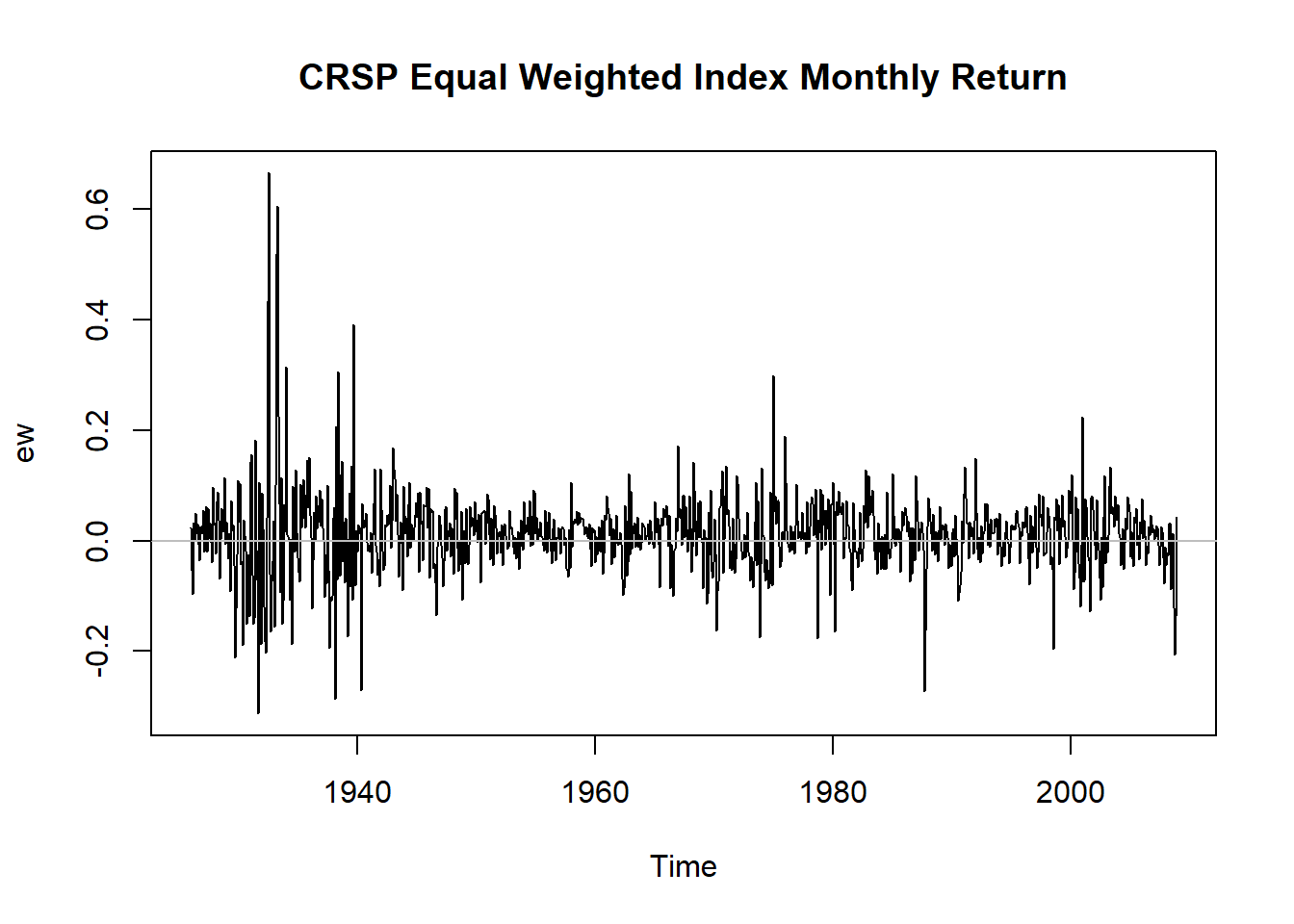

例5.1 考虑CRSP等权指数月度收益率,时间从1926-1到2008-12。

d <- read_table2(

"m-ibm3dx2608.txt",

col_types=cols(.default=col_double(),

date=col_date(format="%Y%m%d")))## Warning: `read_table2()` was deprecated in readr 2.0.0.

## ℹ Please use `read_table()` instead.ibmind <- xts(as.matrix(d[,-1]), d$date)

rm(d)

tclass(ibmind) <- "yearmon"

ew <- ts(coredata(ibmind)[,"ewrtn"], start=c(1926,1), frequency=12)

head(ibmind)## ibmrtn vwrtn ewrtn sprtn

## 1月 1926 -0.010381 0.000724 0.023174 0.022472

## 2月 1926 -0.024476 -0.033374 -0.053510 -0.043956

## 3月 1926 -0.115591 -0.064341 -0.096824 -0.059113

## 4月 1926 0.089783 0.038358 0.032946 0.022688

## 5月 1926 0.036932 0.012172 0.001035 0.007679

## 6月 1926 0.068493 0.056888 0.050487 0.043184

图5.1: CRSP等权指数月度收益率

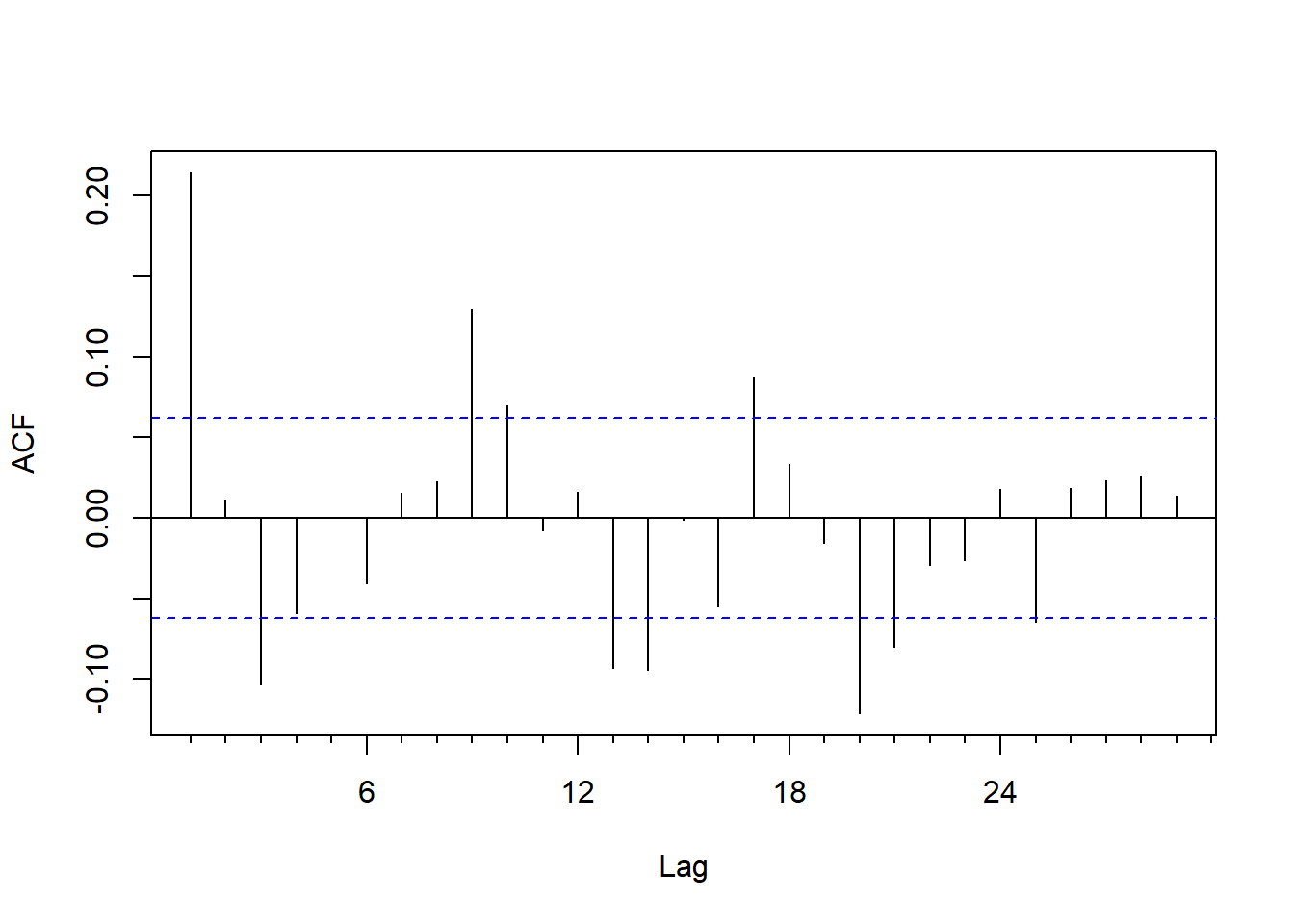

图5.2: CRSP等权指数月收益率的ACF

ACF在\(k=1\)很大,在\(k=3\)和\(k=9\)也比较明显。 可以考虑拟合MA(3)或MA(9)。

○○○○○

5.4 移动平均模型的估计

MA模型参数的估计方法有:

- 矩估计法,利用\(\{\gamma_k \}\)与\(\{\theta_k\}\)、\(\sigma^2\)的关系求非线性方程组解;

- 逆相关函数法,将MA模型转换为长阶自回归模型,用估计自回归模型的方法估计,能保证可逆性;

- 新息估计法;

- 条件最大似然估计法;

- 精确最大似然估计法。

前面三种方法见(何书元 2003)§6.2。

条件最大似然估计法和完全最大似然估计法都假定\(\{\varepsilon_t \}\)为高斯白噪声, 计算似然函数。 在条件最大似然估计法中, 近似假定\(\varepsilon_t=0, t \leq 0\), 这样就可以得到\(\varepsilon_1 = x_1 - \theta_0\), \(\varepsilon_{2} = x_2 - \theta_0 - \theta_1 \varepsilon_1\)等递推表示, 将其代入\(\varepsilon_t, t=1,2,\dots,T\)的独立联合正态分布密度中就得到了条件似然函数, 求其关于\(\sigma^2\)和\(\theta_0, \theta_1, \dots, \theta_q\)的最大值点。

在精确最大似然估计中,将\(\varepsilon_t, t=1-q, 2-q, \dots, -1, 0\)也作为未知参数, 与其它模型参数一起估计。

条件最大似然估计更容易计算,在\(T\)充分大时两者的结果趋于相同。 在样本量较小时精确最大似然估计结果更为精确。 见(Tsay 2010)第8章。

例5.2 考虑例5.1中的CRSP等权指数月度收益率用MA建模, 时间从1926-1到2008-12。

例5.1提示建立MA(9)。

在R中用arima()函数可以建立AR模型和MA模型。

##

## Call:

## arima(x = ew, order = c(0, 0, 9))

##

## Coefficients:

## ma1 ma2 ma3 ma4 ma5 ma6 ma7 ma8

## 0.2144 0.0374 -0.1203 -0.0425 0.0232 -0.0302 0.0482 -0.0276

## s.e. 0.0316 0.0321 0.0328 0.0336 0.0319 0.0318 0.0364 0.0354

## ma9 intercept

## 0.1350 0.0122

## s.e. 0.0323 0.0028

##

## sigma^2 estimated as 0.005043: log likelihood = 1220.86, aic = -2419.72对残差作Ljung-Box白噪声检验:

##

## Box-Ljung test

##

## data: resm1$residuals

## X-squared = 6.0921, df = 3, p-value = 0.1072结果不显著,检验结果支持所建立的模型。

从结果的标准误差构造近似95%置信区间,

可以看出\(\theta_k\)在\(k=2, 4, 5, 6, 7, 8\)处不显著。

所以,可以用arima()函数的fixed=指定这些参数固定为0:

##

## Call:

## arima(x = ew, order = c(0, 0, 9), fixed = c(NA, 0, NA, 0, 0, 0, 0, 0, NA, NA))

##

## Coefficients:

## ma1 ma2 ma3 ma4 ma5 ma6 ma7 ma8 ma9 intercept

## 0.1909 0 -0.1199 0 0 0 0 0 0.1227 0.0122

## s.e. 0.0293 0 0.0338 0 0 0 0 0 0.0312 0.0027

##

## sigma^2 estimated as 0.005097: log likelihood = 1215.61, aic = -2421.22没有限定之前,AIC为\(-2419.72\); 限定后,AIC为\(-2421.22\),限定后的AIC更优。

为了比较不同的模型, 可以逐个尝试不同的模型并比较AIC的值。

○○○○○

注意,R的stats::arima()函数在估计ARMA(\(p,q\))模型时,

输出结果的对应模型格式为

\[

(1 - \phi_1 B - \dots - \phi_p B^p) (X_t - \mu)

= (1 + \theta_1 B + \dots + \theta_q B^q) \varepsilon_t

\]

其中\(\mu\)对应于输出中的截距项(intercept)。

系数会输出为ar1, ……, arp, ma1, ……, maq, intercept的次序,

ar\(k\)对应\(\phi_k\),ma\(k\)对应\(\theta_k\),

intercept对应\(\mu\)。

5.5 移动平均模型的预测

因为MA(\(q\))序列在间隔超过\(q\)步以后就独立, 所以超前多步预测, 只能预测到\(q\)步, 从\(q+1\)步开始就只能用均值\(\mu\)预测了。

以MA(1)为例, \[ X_t = \theta_0 + \varepsilon_t + \theta_1 \varepsilon_{t-1} . \]

超前一步: \[ \hat x_h(1) = E(X_{h+1}|x_1, \dots, x_h) = \theta_0 + \theta_1 \varepsilon_{h} . \] 这里利用了\(E(\varepsilon_{h+1}|x_1, \dots, x_h)=0\)。 \(\varepsilon_h\)是第\(h\)个新息, 可以作为模型的残差计算, 或者通过将MA模型表达为AR模型来计算。 较精确的做法是“递推预报”, 参见(何书元 2003)§5.3。

超前两步: \[ \hat x_h(2) = E(\theta_0 + \varepsilon_{h+2} + \theta_1 \varepsilon_{h+1} | x_1, \dots, x_h) = \theta_0 \] 从两步开始的超前多步预报就变成\(EX_t=\theta_0\)了。

类似地,对于MA(2)序列, \[ \hat x_h(1) = \theta_0 + \theta_1 \varepsilon_h + \theta_2 \varepsilon_{h-1}, \ \hat x_h(2) = \theta_0 + \theta_2 \varepsilon_{h} . \] 对\(k=3,4,\dots\)则有\(\hat x_h(k) = \theta_0 = EX_t\)。

在R软件中,

用stats::arima()函数建模后,

对建模结果用predict()函数计算预测值和对应的近似标准误差。

例5.3 考虑例5.2中的CRSP等权指数月度收益率用稀疏系数的MA(9)建模, 但保留最后10个月的数据作为验证。 原始数据中时间从1926-1到2008-12。

##

## Call:

## arima(x = ew[1:986], order = c(0, 0, 9), fixed = c(NA, 0, NA, 0, 0, 0, 0, 0,

## NA, NA))

##

## Coefficients:

## ma1 ma2 ma3 ma4 ma5 ma6 ma7 ma8 ma9 intercept

## 0.1844 0 -0.1206 0 0 0 0 0 0.1218 0.0128

## s.e. 0.0295 0 0.0338 0 0 0 0 0 0.0312 0.0027

##

## sigma^2 estimated as 0.005066: log likelihood = 1206.44, aic = -2402.88pred1c <- predict(resm1c, n.ahead=10, se.fit=TRUE)

tmp.tab <- cbind(Observed=round(c(ew[987:996]), 4),

Predicted=round(c(pred1c$pred), 4),

SE=round(c(pred1c$se), 4))

row.names(tmp.tab) <- sprintf("2008-%02d", 3:12)

tmp.tab## Observed Predicted SE

## 2008-03 -0.0260 0.0043 0.0712

## 2008-04 0.0312 0.0136 0.0724

## 2008-05 0.0322 0.0150 0.0724

## 2008-06 -0.0871 0.0145 0.0729

## 2008-07 -0.0010 0.0120 0.0729

## 2008-08 0.0141 0.0018 0.0729

## 2008-09 -0.1209 0.0122 0.0729

## 2008-10 -0.2060 0.0055 0.0729

## 2008-11 -0.1366 0.0085 0.0729

## 2008-12 0.0431 0.0128 0.0734因为次贷危机影响,实际收益率不如预测的那么好。 可以看出当\(k=10\)的时候(模型\(q=9\))预测等于序列均值。 超前多步预测的标准误差逐渐增加到等于序列的样本标准差:

## [1] 0.07368157○○○○○